Indicator là gì? Phân loại chỉ báo trong giao dịch forex

Cho dù bạn theo trường phái phân tích cơ bản hay phân tích kỹ thuật, đã là một nhà đầu tư trên thị trường tài chính thì đều phải biết đến indicator (chỉ báo kỹ thuật). Nhiều người cho rằng, tôi theo trường phái phân tích cơ bản thì tôi chả cần quan tâm đến indicator làm gì cả, còn bạn thì sao? Bạn theo trường phái nào và bạn có quan tâm đến indicator?

Một sự thật rất thú vị là hầu hết tất cả các trader phân tích cơ bản chuyên nghiệp, các nhà giao dịch tài chính theo tin tức đều sử dụng ít nhất 1 indicator bên cạnh các phương pháp phân tích của mình.

Là một trader mới, chắc chắn các bạn đã tìm hiểu rất nhiều các indicator khác nhau trên thị trường forex và cũng đã từng áp dụng chúng vào trong các giao dịch của mình, nhưng đã bao giờ các bạn suy nghĩ bản chất của indicator là gì chưa? Indicator bao gồm những loại nào và sử dụng indicator nào là tốt nhất?

Nếu chưa, hãy tiếp tục đọc những nội dung tiếp theo của bài viết này nhé.

Indicator là gì?

Hiểu một cách đơn giản và thuần túy nhất thì indicator (chỉ báo kỹ thuật) là một đại lượng mà giá trị của nó được tạo thành từ các phép tính dựa trên dữ liệu về khối lượng hoặc giá cả của các tài sản tài chính trong lịch sử.

Mỗi indicator có công thức tính khác nhau, từ cơ bản đến phức tạp. Có indicator chỉ bao gồm một thành phần như MA, RSI, Momentum, CCI…, nhưng cũng có indicator bao gồm nhiều thành phần như Bollinger Bands, MACD… Mỗi phiên giao dịch tương ứng với một giá trị của chỉ báo, biểu diễn tất cả các giá trị của tất cả các phiên giao dịch trên cùng trục số sẽ được một biểu đồ.

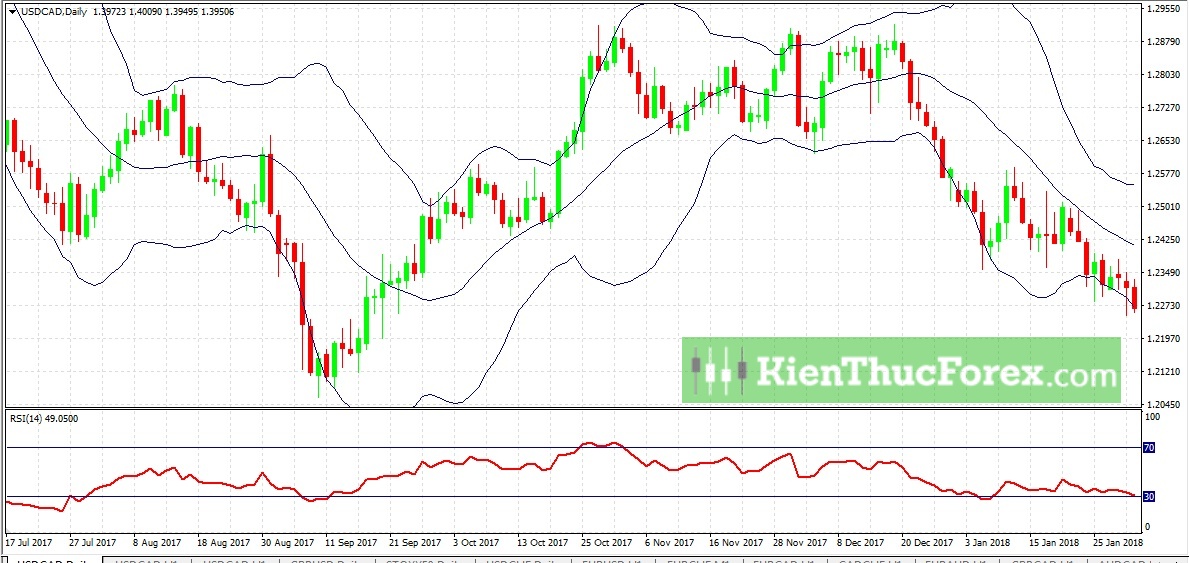

Ví dụ:

Ở hình trên, chỉ báo Bollinger Bands thì được chèn trực tiếp vào đồ thị giá, còn RSI thì được tách riêng một biểu đồ nằm phía dưới.

Đó là về hình thức, vậy còn ý nghĩa của chỉ báo kỹ thuật (indicator) là gì?

Indicator được tính toán chủ yếu từ dữ liệu giá quá khứ, vì thế, nó thể hiện được sự tương quan giữa các mức giá hiện tại so với quá khứ và cả sự tương quan giữa giá cả ở tương lai so với quá khứ và hiện tại. Nhìn vào các indicator, nhà đầu tư sẽ dự đoán được xu hướng chuyển động của giá sắp tới, từ đó hoạch định chiến lược giao dịch cụ thể.

Xét về 3 công cụ chính của phương pháp phân tích kỹ thuật, bao gồm indicator (chỉ báo), candle pattern (mô hình nến) và chart pattern (mô hình giá) thì indicator là công cụ được sử dụng phổ biến nhất vì tính chất đơn giản và dễ sử dụng của nó.

Indicator cung cấp cho nhà đầu tư các tín hiệu về hành vi của giá trên thị trường, cho biết giá đang trong một xu hướng tăng hay giảm và xu hướng đó đã sắp kết thúc và đảo chiều hay đang biến động mạnh và tiếp tục xu hướng của nó…, từ đó các trader sẽ xác định được điểm vào lệnh, thoát lệnh, kể cả vị trí chốt lời hoặc cắt lỗ.

Vì những tính năng tuyệt vời đó mà indicator là một công cụ không thể thiểu đối với hầu hết trader trên các thị trường tài chính như forex, chứng khoán, tiền điện từ hay binary option…

Phân loại indicator

Hiện nay, có đến vài trăm chỉ báo kỹ thuật, chưa tính các chỉ báo tùy chỉnh được tạo ra từ những trader chuyên nghiệp thì cũng có nhiều cách phân loại indicator khác nhau. Ở đây, chúng ta có thể phân loại theo cách cơ bản nhất là dựa vào độ trễ của tín hiệu mà indicator tạo ra so với chuyển động của giá.

Với cách phân loại đó, indicator bao gồm: Leading indicator (chỉ báo nhanh) và Lagging indicator (chỉ báo chậm).

Chỉ báo nhanh (Leading indicator)

Chỉ báo nhanh hay còn gọi là chỉ báo dao động, là loại chỉ báo cung cấp các tín hiệu đi trước biến động của giá. Nghĩa là tín hiệu xảy ra trước, sau đó giá mới dịch chuyển theo xu hướng mà tín hiệu cung cấp.

Một số chỉ báo nhanh phổ biến như CCI, RSI, Stochastic…

Nhóm chỉ báo này thường dao động trong một phạm vi được giới hạn bởi 2 giá trị. Ví dụ như CCI thì -100 và 100 (hoặc -200 và 200, tùy vào từng điều kiện thị trường), RSI thì dao động giữa 2 đường giới hạn 0 và 100, hay Stochastic cũng được giới hạn bởi 2 đường 0 và 100.

Dựa vào tính chất bị giới hạn này mà khi nhóm chỉ báo nhanh tiến sát đường biên trên thì rơi vào vùng quá mua, tức là thị trường sẽ điều chỉnh giảm, ngược lại, nếu tiến sát đường biên dưới thì rơi vào vùng quá bán, thị trường sẽ điều chỉnh tăng. Với mỗi loại chỉ báo thì sẽ có các ngưỡng quá mua và quá bán khác nhau, chỉ báo RSI thì các trader thường sử dụng 2 ngưỡng quá mua và quá bán là các đường 70-30, hay Stochastic là 80-20.

Với mỗi chỉ báo kỹ thuật thường sẽ cung cấp rất nhiều các tín hiệu giao dịch khác nhau. Tuy nhiên, sẽ chỉ có một vài loại tín hiệu trong số đó là đáng tin cậy và mang lại hiệu quả cao.

Chỉ báo nhanh thường được sử dụng trong thị trường có xu hướng, và chiến lược giao dịch hiệu quả nhất là giao dịch thuận chiều xu hướng. Một tín hiệu vào lệnh Buy khi thị trường đang trong xu hướng tăng sẽ hiệu quả hơn so với một tín hiệu vào lệnh Sell, và ngược lại.

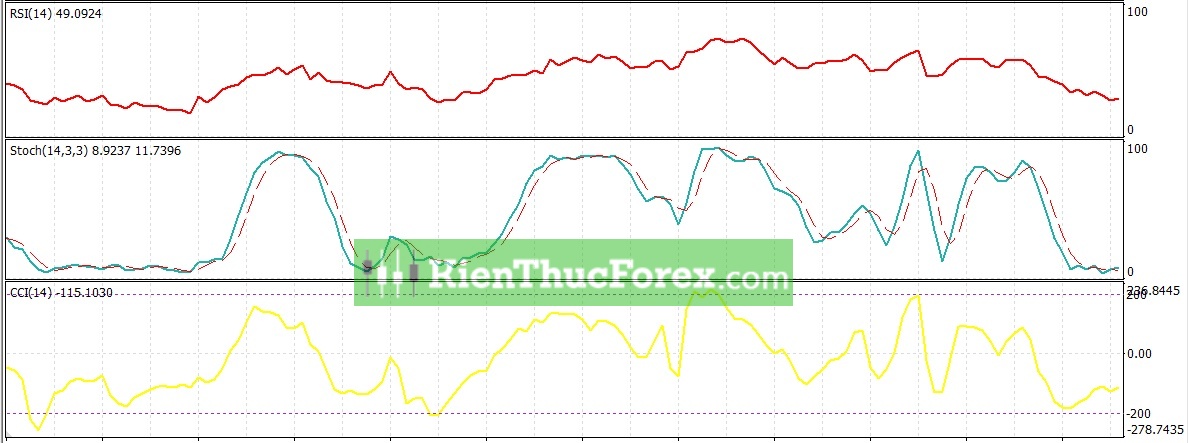

Ở hình trên, xu hướng chung của thị trường là đang tăng, chiến lược giao dịch hiệu quả trong trường hợp này là chờ đợi tín hiệu quá bán để vào lệnh Buy. Như các bạn thấy trên hình, tín hiệu quá mua, quá bán liên tục xuất hiện, nhưng không phải tín hiệu nào cũng mạnh.

Có 2 tín hiệu mạnh được tạo ra từ nhóm chỉ báo nhanh, được áp dụng phổ biến trong đầu tư forex, đó là:

- Tín hiệu quá mua (overbought), quá bán (oversold).

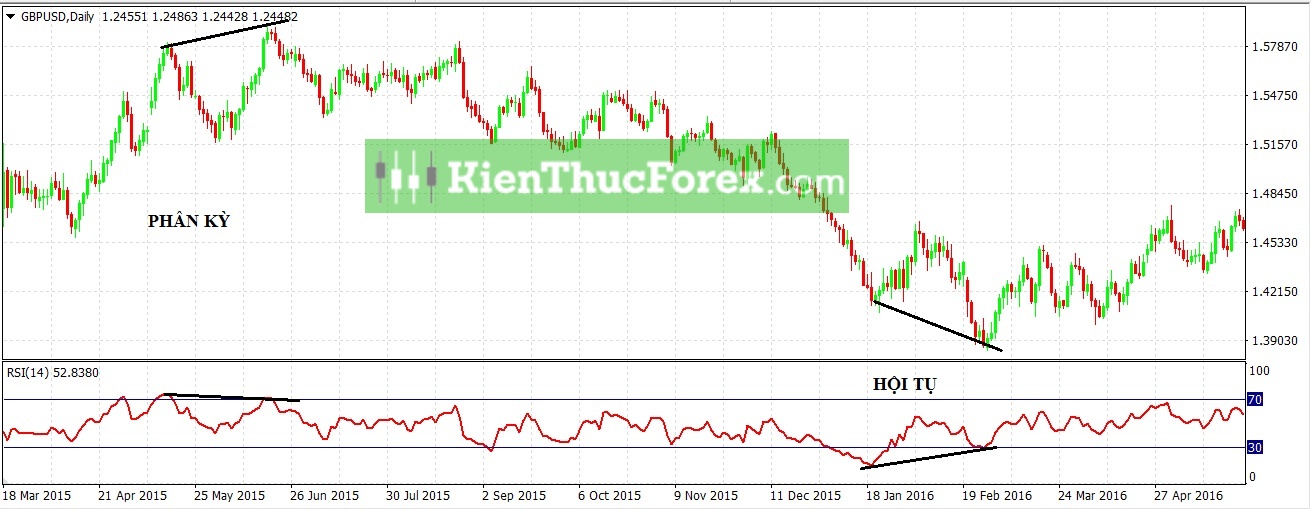

- Tín hiệu phân kỳ/hội tụ (divergence/convergence) giữa chỉ báo và đường giá.

Để tìm hiểu cụ thể về cách giao dịch với 2 loại tín hiệu này, các bạn có thể tham khảo những bài viết về từng loại chỉ báo nhanh dưới đây:

- RIS là gì? Cách giao dịch với RSI

- Stochastic là gì? Cách giao dịch với Stochastic

- CCI là gì? Cách giao dịch với CCI

- …

Ưu và nhược điểm của chỉ báo nhanh

- Ưu điểm: vì tạo được tín hiệu sớm nên nếu nắm bắt được cơ hội, trader sẽ mang về nhiều lợi nhuận hơn do đón đầu xu thế.

- Nhược điểm: chỉ báo nhanh thường tạo ra rất nhiều tín hiệu ảo, nếu tín hiệu nào trader cũng áp dụng để giao dịch sẽ rất rủi ro.

Chỉ báo chậm (Lagging indicator)

Chỉ báo chậm hay còn gọi là chỉ báo động lượng, loại chỉ báo này cung cấp các tín hiệu sau khi xu hướng đã được hình thành. Nghĩa là giá đã đi được một đoạn từ khi nó bắt đầu một xu hướng mới thì chỉ báo chậm mới cho nhà đầu tư tín hiệu giao dịch.

Một số chỉ báo chậm cho các tín hiệu giao dịch tốt như MACD, MA, Momentum…

Khác với chỉ báo nhanh, nhóm indicator này không bị giới hạn bởi 2 đường biên mà sẽ dao động quanh một đường trung tâm. Ví dụ như MACD thì dao động quanh đường 0, Momentum sẽ dao động quanh đường 100, đặc biệt, chỉ báo MA sẽ di động dọc theo đường giá.

Với tính chất trên mà nhóm chỉ báo chậm tạo ra tín hiệu giao cắt với đường trung tâm, tuy nhiên, tín hiệu này thường không hiệu quả bằng tín hiệu phân kỳ/hội tụ giữa chỉ báo và đường giá.

Chỉ báo chậm phát ra tín hiệu trễ, trader không có cơ hội vào lệnh tại đỉnh hoặc đáy, tuy nhiên, nếu thị trường biến động mạnh thì loại chỉ báo này sẽ giúp trader có thể nắm giữ vị thế khá lâu trong một xu hướng để mang về lợi nhuận cao.

Xu hướng càng kéo dài thì tín hiệu tạo ra càng ít đi, cơ hội giao dịch với chỉ báo chậm càng thấp. Nhóm chỉ báo này không phù hợp để giao dịch trong thị trường sideway.

- MA là gì? Cách giao dịch với MA.

- MACD là gì? Cách giao dịch với MACD và MACD Histogram.

- Momentum là gì? Cách giao dịch hiệu quả với Momentum.

- …

Ưu và nhược điểm của chỉ báo chậm

- Ưu điểm: thường tạo ra nhiều tín hiệu tốt và chính xác hơn so với chỉ báo nhanh.

- Nhược điểm: tín hiệu đến trễ nên trader sẽ nắm bắt xu hướng chậm hơn, lợi nhuận ít đi.

Nên sử dụng Leading indicator hay Lagging indicator?

Trước khi trả lời cho câu hỏi nên sử dụng loại chỉ báo nào, chúng ta cùng tổng kết lại một chút nhé:

- Nếu sử dụng chỉ báo nhanh, các bạn sẽ nắm bắt xu hướng sớm hơn, có cơ hội tạo ra nhiều lợi nhuận hơn nhưng sẽ rất rủi ro với các tín hiệu gây nhiễu.

- Nếu sử dụng chỉ báo chậm, các bạn sẽ vào lệnh trễ hơn so với xu hướng, lợi nhuận mang về thấp nhưng ít xuất hiện các tín hiệu gây nhiễu.

Vậy thì, bạn đã có câu trả lời cho mình chưa?

Nếu chưa thì bạn giống chúng tôi và giống với hầu hết các trader trên thị trường này.

Một chỉ báo có thể hiệu quả đối với dạng thị trường này, nhưng lại kém hiệu quả với dạng thị trường khác, điều quan trọng là các bạn phải biết mình đang giao dịch trong một thị trường có tính chất như thế nào và xu hướng chung của thị trường đó là uptrend, downtrend hay sideway.

Mỗi chỉ báo cũng được sử dụng hiệu quả nhất với một mục đích nhất định, chẳng hạn như nếu bạn đang muốn xác định xu hướng của thị trường thì chỉ báo phù hợp hơn cả là các đường trung bình động, hay nếu muốn xác định thời điểm mà lực thị trường đang giảm dần và có khả năng đảo chiều thì có thể dùng chỉ báo động lượng (Momentum)…

Indicator tốt nhất không phải là Bollinger Bands, RSI, MACD, Momentum…mà indicator tốt nhất là indicator phù hợp nhất với dạng thị trường và mục đích giao dịch của mỗi trader.

Một số lưu ý khi giao dịch với indicator

- Thứ nhất, các trader mới rất hứng thú với các loại chỉ báo có mũi tên, mũi tên chỉ lên thì cho tín hiệu vào lệnh Mua, chỉ xuống thì cho tín hiệu vào lệnh Bán. Với loại chỉ báo này, trader không cần phải quan tâm đến thị trường đang diễn ra như thế nào mà chỉ cần nhìn thấy mũi tên là vào lệnh, về lâu dài sẽ làm cho trader dần mất đi khả năng phân tích thị trường và giết chết tài khoản của trader nếu gặp chỉ báo dỏm. Các chỉ báo này thường được sử dụng trên thị trường Binary Option.

- Thứ hai, nên hiểu rõ bản chất của mỗi chỉ báo khi sử dụng chúng. Nếu để ý, các bạn sẽ thấy đa phần các bài viết về indicator, chúng tôi đều giới thiệu đến các bạn công thức của mỗi chỉ báo. Nhiều người cho rằng điều này không quan trọng vì phần mềm MT4 đã tính toán sẵn, trader chỉ việc đem ra sử dụng mà thôi. Tuy nhiên, công thức của mỗi indicator sẽ thể hiện rõ nhất bản chất của indicator đó, từ việc nó được lấy từ dữ liệu nào (High, Low hay Close…), được tính toán theo công thức nào và phương pháp tính ra sao…chính những thứ đó sẽ giúp trader hình dung rõ nhất nhiệm vụ của từng indicator và tính hiệu quả của nó trên thị trường. Ví dụ: một chỉ báo sử dụng dữ liệu giá đóng cửa và một thành phần của nó sử dụng công thức tính trung bình trượt thì riêng giá trị trung bình trượt đã bao gồm rất nhiều phương pháp khác nhau, có thể là trung bình trượt hàm mũ, trung bình trượt đơn giản, trung bình trượt theo trọng số, hay trung bình trượt được làm mượt…mỗi phương pháp có một ý nghĩa riêng, từ đó ảnh hưởng trực tiếp đến ý nghĩa và cách sử dụng của chỉ báo đó. Hiểu được bản chất của indicator, trader sẽ dễ dàng phát hiện ra tín hiệu nào là giả, tín hiệu nào đáng tin cậy đề vào lệnh chính xác.

- Thứ ba, cùng một mục đích sử dụng nhưng các indicator có thể cho ra những tín hiệu khác nhau (xung đột tín hiệu) vì công thức tính khác nhau. Chính vì thế, nếu càng nhiều indicator cùng cho ra tín hiệu giống nhau thì tín hiệu đó có xác suất giao dịch thành công cao, ngược lại nếu các indicator yêu thích của bạn bị xung đột tín hiệu thì tốt nhất là bạn nên đứng bên ngoài và theo dõi thị trường.

Ở các vị trí được đánh dấu trong hình, Đầu tiên, cả RSI và Stochastic đều cho tín hiệu mua, nếu các bạn vào lệnh Buy thì đã thu được lợi nhuận đáng kể. Sau đó Stochastic cung cấp tín hiệu bán trong khi RSI không cho thấy một tín hiệu nào cả, nếu các bạn vào lệnh theo tín hiệu từ Stochastic thì đã bị thua lỗ do giá vẫn tiếp tục tăng.

Có rất nhiều indicator dỏm nhưng không phải là tất cả và cũng không có một khái niệm cụ thể nào về một indicator tốt cả. Một indicator được đánh giá là tốt đối với một trader khi trader đó có kỹ năng tốt về việc sử dụng nó và mang lại hiệu quả giao dịch cao.

Không ít người cho rằng, indicator thật sự không đáng tin cậy bằng việc phân tích hành động giá (price action). Tất nhiên không thể phủ nhận những gì mà price action mang lại, nhưng nếu các bạn hiểu rõ về bản chất indicator, nắm vững cách sử dụng và luyện tập giao dịch với indicator thường xuyên thì các bạn sẽ lựa chọn được indicator phù hợp và tốt nhất cho chiến lược cũng như phong cách giao dịch của mình.

-4066.jpg)

-2224.jpg)

-7543.jpg)

-2451.jpg)

2-6878.jpg)