Tìm hiểu về Panic sell và tâm lý thị trường đằng sau panic sell

Panic sell là gì? Tâm lý thị trường đằng sau panic sell

Panic sell là một thuật ngữ thường gặp trên các thị trường như chứng khoán, bất động sản, liên quan đến việc các nhà đầu tư bán tài sản một cách ồ ạt khiến giá tài sản giảm sâu.

Trong bài viết lần này, chúng ta sẽ cùng tìm hiểu về đặc điểm của panic sell và những vấn đề khác liên quan đến hiện tượng này.

Trong bài viết lần này, chúng ta sẽ cùng tìm hiểu về đặc điểm của panic sell và những vấn đề khác liên quan đến hiện tượng này. Bắt đầu nhé.

Panic sell là gì? Tại sao panic sell là một ý tưởng tồi tệ?

Panic sell là gì?

Panic sell trên các thị trường tài chính có nghĩa là bán tháo hoảng loạn hay bán tháo ồ ạt, là hiện tượng các nhà đầu tư trên thị trường quyết định bán hết tất cả các tài sản mà họ đang nắm giữ để chuyển sang tiền mặt, bất kể hiệu quả của các khoản đầu tư đó. Panic sell sẽ khiến cho giá tài sản giảm xuống một cách giả tạo, không phản ánh đúng giá trị nội tại của nó. Khi càng có nhiều người bán tháo hoảng loạn thì giá sẽ càng giảm, và đương nhiên, sẽ có một bàn tay nào đó nắm bắt cơ hội này và mua được tài sản với mức giá cực hời.

Panic sell được cho là một phản ứng tự nhiên của nhà đầu tư khi các điều kiện thị trường đang hoảng loạn và không chắc chắn, đặc biệt khi khủng hoảng tài chính xảy ra, trước một tin đồn thất thiệt về tài sản.

Panic sell chủ yếu được nhắc đến nhiều trên thị trường chứng khoán và chắc chắn thuật ngữ này không tồn tại trên thị trường forex vì ở thị trường này, trader không thực sự sở hữu tài sản nên không có chuyện bán chúng ra để thu về tiền mặt.

Tại sao panic sell được cho là một ý tưởng tồi tệ?

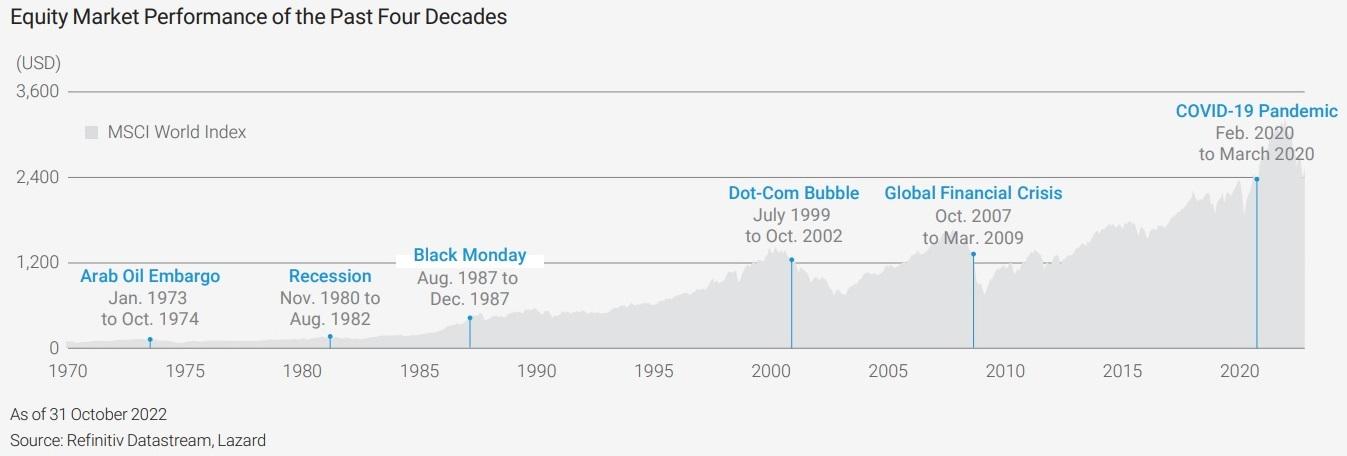

Lịch sử cho thấy rằng thị trường cuối cùng cũng sẽ phục hồi sau một thời kỳ suy thoái, khủng hoảng. Thời gian phục hồi có thể lâu hoặc nhanh, chẳng hạn như thị trường sẽ mất nhiều thời gian hơn để phục hồi từ một cuộc đại khủng hoảng tài chính toàn cầu so với đại dịch chẳng hạn, nhưng thị trường sẽ phục hồi, lịch sử đã chứng minh và rất ít ngoại lệ. Điều này có nghĩa là các nhà đầu tư panic sell trong thời kỳ khủng hoảng thường không mang về lợi ích cho họ.

Trong khi đó, trên các thị trường tài chính, đặc biệt là thị trường chứng khoán, sự sụt giảm của thị trường là một phần của chu kỳ đầu tư thông thường và quá trình phục hồi cũng vậy.

Suy thoái kinh tế hay khủng hoảng tài chính có thể đáng lo ngại, điều này hoàn toàn chấp nhận được vì bản chất con người chúng ta chứ không riêng những nhà đầu tư là ngại rủi ro và muốn hạn chế rủi ro nhất có thể. Khi thị trường sụt giảm, giá trị của khoản đầu tư giảm xuống, phải chăng chúng ta nên kết thúc quá trình đầu tư này để hạn chế rủi ro. Tâm lý chung sẽ thường là như vậy.

Tuy nhiên, nhận thức của chúng ta về rủi ro không phải lúc nào cũng chính xác. Panic sell trong thời kỳ thị trường suy thoái sẽ khiến khoản lỗ của bạn trở thành hiện thực. Nếu bạn giữ bình tĩnh và chống lại sự thôi thúc bán ra, khoản thua lỗ đó sẽ chỉ là giả thuyết – nó sẽ chỉ là một con số âm tạm thời trên màn hình máy tính của bạn. Khi thị trường đi lên trở lại, bạn có thể thấy các khoản đầu tư của mình tăng giá trị và cuối cùng bạn có thể thu được lợi nhuận. Nhưng tiếc rằng, trong hầu hết thời gian trên thị trường, nỗi sợ hãi thường lớn hơn lý trí, các nhà đầu tư sẽ chạy theo đám đông và panic sell xảy ra.

Hình trên cho biết hiệu suất thị trường chứng khoán Hoa Kỳ (được đại diện bởi chỉ số MSCI toàn cầu) của 4 thập kỷ qua.

Có 6 đợt suy thoái lớn đã xảy ra trong khoảng thời gian này, tương ứng với 6 sự kiện lớn. Cả 6 sự kiện này không chỉ tác động đến nền kinh tế Mỹ mà còn ảnh hưởng nghiêm trọng đến thị trường chứng khoán toàn thế giới. Mặc dù vậy, sau mỗi đợt suy thoái, thị trường vẫn phục hồi và tăng trưởng ổn định.

Nguyên nhân gây ra panic sell và biểu hiện kỹ thuật của thị trường

Khi thị trường sụt giảm nghiêm trọng, các nhà đầu tư thường đi đến quyết định panic sell. Có nhiều nguyên nhân dẫn đến sự sụt giảm của thị trường, như các chỉ số kinh tế yếu kém, căng thẳng chính trị, thảm họa tự nhiên, khủng hoảng sức khỏe (đại dịch) toàn cầu… Tuy nhiên, không phải các đợt sụt giảm đều giống nhau và trong kỹ thuật, chúng cũng được định nghĩa khác nhau.

Trong phân tích kỹ thuật, có 3 dạng sụt giảm: pullback, correction và bear market. Chúng khác nhau ở mức độ sụt giảm so với mức cao trước đó và thời gian kéo dài đợt sụt giảm.

Pullback

Pullback được định nghĩa là mức sụt giảm 5%–10% so với mức cao trước đó và sự sụt giảm này chỉ mang tính chất ngắn hạn. Pullback thường không làm thay đổi tâm trạng cũng như khẩu vị của nhà đầu tư. Thay vào đó, pullback chính là cơ hội giúp họ mua được cổ phiếu với giá rẻ hơn. Ví dụ, giá của một cổ phiếu có thể tăng đáng kể sau khi có thông báo tích cực về lợi nhuận của công ty. Và cũng nhanh chóng sau đó, một đợt pullback thường xuất hiện khi các nhà đầu tư thu lợi nhuận trước đó bắt đầu chốt lời bằng cách bán ra, đây cũng là một dạng panic sell. Tuy nhiên, ở trường hợp này, panic sell không những không đáng báo động mà nó còn giúp cho nhà đầu tư mua được cổ phiếu tốt với giá hời và cổ phiếu sẽ tiếp tục xu hướng tăng giá trong tương lai.

Correction

Khi giá giảm 10%–20%, thị trường đang trong giai đoạn điều chỉnh và sự sụt giảm này có thể kéo dài vài tháng. Correction có thể trở nên nghiêm trọng nếu các nhà đầu tư lo sợ thua lỗ thêm và bắt đầu panic sell. Đặc biệt, khi có sự can thiệp của các phương tiện truyền thông, mạng xã hội, thì nỗi sợ hãi càng tăng lên. Khi thị trường đang trong giai đoạn correction, rất khó để nhà đầu tư có thể đánh giá liệu rằng đây sẽ là một đợt sụt giảm ngắn hạn hay kéo dài với mức độ nghiêm trọng hơn.

Correction thường kéo dài từ 3 đến 4 tháng và thường đi kèm với những điều kiện không thuận lợi của thị trường, chẳng hạn như cổ phiếu đang bị định giá quá cao hoặc sự bùng nổ của một ngành nghề, lĩnh vực cụ thể. Và chỉ khi đợt sụt giảm kết thúc thì chúng ta mới biết đó correction.

Correction thường được coi là thời điểm lý tưởng để mua được cổ phiếu tốt với một mức giá tốt.

Bear market

Trong khi pullback và correction thường chỉ kéo dài trong khoảng thời gian ngắn thì một thị trường giá xuống có thể kéo dài lâu hơn. Bear market xảy ra sau khi giá giảm từ 20% trở lên so với mức cao trước đó, và kéo dài ít nhất hai tháng. Bear market có thể đi kèm với một nền kinh tế chung đang suy thoái. Trong một thị trường giá xuống, niềm tin của các nhà đầu tư cũng không còn mãnh liệt như lúc đầu, họ trở nên bi quan hơn. Vì sợ thua lỗ thêm nên họ quyết định panic sell. Trong trường hợp này, tính chất của panic sell ở mức độ nghiêm trọng hơn vì số lượng những nhà đầu tư panic sell là rất lớn, giá càng giảm xuống và kéo dài hơn, khó phục hồi.

Pullback, correction hay bear market đều là những biểu hiện bình thường và là một giai đoạn của chu kỳ giá hay chu kỳ đầu tư, rồi thị trường sẽ được phục hồi sau đó, chỉ là lâu hay nhanh.

Tâm lý nhà đầu tư khi panic sell

Chỉ với hành động bán và bán hết chứng khoán, nhưng đằng sau đó là cả một diễn biến tâm lý phức tạp của nhà đầu tư trên thị trường. Quá trình diễn biến tâm lý của nhà đầu tư khi panic sell trải qua 3 giai đoạn chính: kích hoạt → động lực → quyết định.

Kích hoạt – Sự sợ hãi

Panic sell được kích hoạt bởi sự sợ hãi. Thông thường, khi có sự xuất hiện của thông tin về một sự kiện tiêu cực, dù là kinh tế vĩ mô, chính trị hay lĩnh vực đầu tư cụ thể mà các nhà đầu tư coi là đó mối đe dọa đối với thị trường, với loại chứng khoán mà họ đang nắm giữ, thì bất kể thông tin đó là sự thật hay tin đồn, họ cũng sẽ phản ứng với nó bằng cách bán ra để ngăn chặn những tổn thất lớn hơn. Và sau đó, một vòng luẩn quẩn sẽ xảy ra: khi càng nhiều nhà đầu tư bán ra, giá càng giảm, rồi lại lo sợ, lại panic sell, giá càng giảm sâu hơn, dẫn đến tình trạng panic sell với mức độ nghiêm trọng hơn. Chu kỳ panic sell này thường ngắn ngủi, cho đến thời điểm mà các nhà đầu tư nhận ra rằng những tài sản đã bị bán hết ra đang được mua vào ở mức giá cực kỳ rẻ, và giá đang tăng trở lại theo thời gian.

Panic sell trong thời kỳ suy thoái xuất phát từ bản chất của con người, là muốn tự bảo vệ mình. Mặc dù sẽ có những nhà đầu tư lý trí hơn, những người có thể điềm tĩnh để tính toán chính xác mức độ nghiêm trọng của một đợt sụt giảm. Nhưng thực tế là bộ não của chúng ta không thể dự đoán một cách khách quan về khả năng sụp đổ của thị trường mà không có cảm xúc.

Động lực – Ác cảm mất mát

Các nhà đầu tư ngày nay có thể nhận thức được rằng panic sell là một phản ứng dựa trên nỗi sợ hãi, và nó là một ý tưởng tồi tệ. Vậy tại sao nhiều người dù nhận thức được nhưng vẫn làm điều đó?

Theo Lý thuyết triển vọng, một lý thuyết kinh tế được phát triển bởi Kahneman và Tversky vào năm 1979. Theo đó, các nhà đầu tư trên thị trường thường rơi vào trạng thái được gọi là “ác cảm mất mát – loss aversion”. Trạng thái này được mô phỏng giống như một niềm tin, hoặc cảm giác, rằng “tổn thất lớn hơn lợi nhuận.” Điều này có nghĩa là nhà đầu tư sẽ phản ứng khác nhau với những tình huống tương tự, nhưng tùy thuộc vào việc nó xảy ra trong bối cảnh là họ sẽ thua lỗ hay có được lợi nhuận. Ví dụ, một nhà đầu tư sẽ cảm thấy đau khổ hơn khi mất 1,000 USD so niềm vui khi nhận được 1,000 USD. Động lực để tránh hoặc hạn chế rủi ro theo đó sẽ rõ ràng và mãnh liệt hơn nhiều so với động lực tạo ra lợi nhuận.

Quyết định – Không muốn bị bỏ lại

Cuối cùng, một panic sell được thực hiện vì nhà đầu tư không muốn bị bỏ lại phía sau. Con người giống như động vật ở chỗ chúng ta cũng có bản năng bầy đàn, mà trong tài chính vẫn gọi là tâm lý đám đông, tức có xu hướng định hướng bản thân theo hành vi của nhiều người khác. Khi có quá nhiều người bán chứng khoán, tâm lý nhà đầu tư càng bị ảnh hưởng nặng nề, chúng ta có thể gọi một cách “chợ búa” là “thà chết chung còn hơn chết một mình”. Và vì không muốn bị bỏ lại phía sau nên nhà đầu tư quyết định panic sell theo đám đông.

Tái gia nhập thị trường sau khi panic sell

Mặc dù việc quay trở lại thị trường có thể mang về lợi ích lâu dài, nhưng đa số những nhà đầu tư đã panic sell thường sẽ cảm thấy lo lắng và không chắc chắn về thời điểm tái gia nhập thị trường.

Một nhà đầu tư panic sell và muốn tái gia nhập thị trường sau đó, cần đưa ra quyết định chính xác 2 lần: lúc nào nên bán và lúc nào nên quay lại. Sau khi đã bán sạch chứng khoán, nhà đầu tư thường sẽ hối tiếc khi đã quyết định quá vội vàng vì dấu hiệu thị trường phục hồi đã xuất hiện. Lúc này, khi muốn quay lại thị trường, họ thường bị cảm xúc lấn át vì không muốn phạm sai lầm lần nữa

Thông thường, các nhà đầu tư sẽ chờ đợi giá giảm thêm sau khi panic sell rồi mới mua vào lại. Đó là một chiến lược phổ biến và có thể có hiệu quả nhưng chỉ là với một số ít các nhà đầu tư. Trên thực tế rất khó để xác định các mức cao và thấp của thị trường, chiến lược chọn đỉnh và đáy chỉ dành cho những nhà đầu tư chuyên nghiệp và ưa mạo hiểm nhiều hơn. Với một nhà đầu tư panic sell, lại càng không phù hợp.

Tóm lại, thay vì nghĩ khi nào nên tái gia nhập thị trường thì cách tốt nhất chính là hãy nghĩ lãm sao để tránh panic sell. Bạn không chỉ biến khoản lỗ của mình thành hiện thực mà còn bỏ lỡ cả cơ hội có được lợi nhuận trong tương lai.

Làm sao để tránh panic sell?

Luôn giữ bình tĩnh

Bất kỳ một sự biến động tiêu cực nào đang diễn ra trên thị trường cũng là điều đáng lo ngại đối với các nhà đầu tư. Tuy nhiên, panic sell là một động thái bị thúc đẩy bởi cảm xúc hơn là logic, mà đã là cảm xúc thì trước hết nó phải không nên xảy ra.

Mặt khác, các đợt pullback, correction hay bear market đều là một phần bình thường chu kỳ đầu tư, và lịch sử luôn cho thấy chúng không tồn tại mãi mãi. Do đó, quan trọng là các bạn phải giữ được sự bình tĩnh trước những biến động giảm giá này. Một nhà đầu tư sẵn sàng đối mặt, chờ đợi và chịu khó trải qua các giai đoạn của một cuộc suy thoái, ngay cả khi mọi người xung quanh họ đều panic sell thì thường sẽ được hưởng lợi trong tương lai.

Đa dạng hóa danh mục đầu tư

Liệu tất cả các công ty đều vượt qua được giai đoạn suy thoái? Tất nhiên là không. Nhưng lịch sử đã cho thấy rằng các công ty blue chip và các chỉ số chính của thị trường có xu hướng phục hồi vào một thời điểm nào đó, không thể biết trước thời gian nhưng chắc chắn là sẽ phục hồi. Nếu không muốn sau khi vừa bán sạch cổ phiếu của mình thì chứng kiến chính cảnh những cổ phiếu đó tăng vọt ngay trước mắt, và bạn sẽ phải tốn nhiều tiền hơn để mua lại chúng, thì hãy đa dạng hóa danh mục đầu tư của mình. Một phần trong danh mục đầu tư nên dành cho các cổ phiếu blue chip và chỉ số chính, một phần dành cho các công ty đang tăng trưởng tốt và một phần dành cho những cổ phiếu theo sở thích, có thể là thị trường ngách hoặc những cổ phiếu đang hot gần đây. Tuy nhiên, danh mục của bạn cần đa dạng về ngành nghề, lĩnh vực, về giá trị vốn hóa của cổ phiếu và tất nhiên cũng nên có một vài danh mục đầu tư an toàn hơn như trái phiếu hoặc vàng.

Việc đa dạng hóa danh mục đầu tư sẽ giúp bạn an tâm hơn vì khả năng khoản đầu tư của bạn về 0 khi thị trường suy thoái là rất thấp. Sự an tâm này sẽ giúp bạn không sợ hãi, và từ đó, panic sell sẽ không được kích hoạt.

Hãy trở nên am hiểu hơn về những cuộc suy thoái

Thị trường suy thoái là nguyên nhân gây ra panic sell. Nếu nhà đầu tư am hiểu về tính chất của những cuộc suy thoái này, đồng thời nắm trong tay nhiều kỹ thuật đầu tư thì họ sẽ biến những đợt suy thoái đó thành cơ hội, thay vì phải panic sell. Và để làm được điều này, thứ duy nhất các bạn cần chính là kiến thức. Kiến thức vững chắc là nền tảng để một trader trở nên bản lĩnh hơn trên thị trường.

Kết luận

Panic sell không chỉ có thể gây ra tổn thất hiện tại mà còn có thể khiến bạn bỏ lỡ cơ hội có được lợi nhuận trong tương lai. Khi bạn quyết định mua một cổ phiếu, tức là vì bạn đang có kế hoạch nắm giữ nó lâu dài. Đừng vì sự sợ hãi trước những biến động trong ngắn hạn mà đưa ra quyết định đi ngược lại lợi ích lâu dài của bạn.

-4066.jpg)

-2224.jpg)

-7543.jpg)

-2451.jpg)

2-6878.jpg)